更新时间:2025-09-19 05:09:03 编辑:丁丁小编

来源:点击查看

简介

在波谲云诡的加密货币市场中,杠杆交易就像一把双刃剑。用得好,它能让你以小博大,将微小的市场波动转化为可观的收益;用不好,它也可能瞬间放大你的亏损,让你血本无归。

过去几年,我们见证了无数交易者通过杠杆交易实现了财富自由,但也看到了更多人因为过度使用杠杆而遭受惨痛损失。还记得2022年LUNA崩盘事件吗?数据显示,高达95%的爆仓单都来自于使用了50倍以上杠杆的交易者。这个血淋淋的案例告诉我们一个道理:杠杆本身不是风险,失控的杠杆才是!

什么是加密货币杠杆交易?

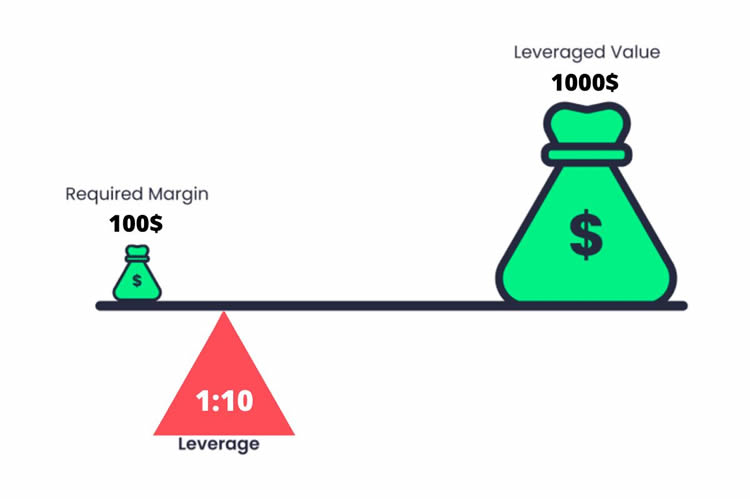

杠杆交易,简单来说,就是交易者通过向交易所借入资金,用较少的本金来控制更大价值的仓位。举个例子,如果你使用10倍杠杆,那么只需要100个稳定币,就可以操作价值1000个稳定币的交易。

主要优势:

- 资金利用率高:可以用少量资金控制大额仓位。

- 潜在收益放大:即使市场价格波动很小,也能获得可观的收益。

- 操作灵活:既可以做多(看涨),也可以做空(看跌)。

核心风险:

- 亏损也会被放大:10倍杠杆下,价格如果朝着不利的方向波动5%,你的保证金就会损失50%。

- 强制平仓风险:当亏损达到一定程度,交易所会强制平仓,你将损失所有保证金。

- 市场波动剧烈:加密货币市场波动性本来就很大,使用杠杆会进一步放大风险。

杠杆如何放大收益与亏损?

杠杆就像一个放大镜,它会同比例地放大你的盈利和亏损。如果你使用了10倍杠杆,那么市场价格波动1%,相当于你的保证金盈亏了10%。

举个例子:

假设你用100个稳定币作为保证金,开了价值1000个稳定币的比特币多单(10倍杠杆)。

- 如果比特币价格上涨5%,你将盈利50个稳定币(50%的回报率)。

- 如果比特币价格下跌5%,你将亏损50个稳定币(50%的损失)。

需要注意的是,如果你的杠杆倍数过高,即使是很小的价格波动也可能导致你爆仓。比如,如果你使用了25倍杠杆,那么只需要4%的价格反向波动,就会让你损失全部保证金。

杠杆交易的关键术语

| 术语 | 定义 | 范例 |

|---|---|---|

| 杠杆倍数 | 仓位规模的放大倍率 | 10倍杠杆 = 100个稳定币控制1000个稳定币的仓位 |

| 仓位价值 | 实际交易的总金额(保证金 x 杠杆) | 100个稳定币 x 10倍 = 1000个稳定币 |

| 担保资产 | 锁定用于维持仓位的资金或代币 | 质押0.1 BTC作为保证金 |

| 强制平仓 | 当亏损超过维持保证金时的强制结仓 | BTC价格下跌10% → 仓位被平仓 |

需要特别注意的是,杠杆倍数越高,触发强制平仓的价格波动阈值就越低。

全仓保证金 vs. 逐仓保证金:哪种更安全?

在进行杠杆交易时,选择正确的保证金模式对风险控制至关重要。交易所通常提供两种不同的保证金模式:

全仓保证金(Cross Margin):

- 使用你账户中的所有资金作为担保。

- 交易所会自动调配资金,以防止你的仓位被强制平仓。

- 由于有整个账户的资金作为后盾,因此强平的风险相对较低。

这种模式适合:

- 进行多仓位对冲策略。

- 经验丰富的交易者管理复杂的投资组合。

- 预期市场波动较大的长期持仓。

逐仓保证金(Isolated Margin):

- 为每个独立的交易分配固定的保证金。

- 你的亏损只会限制在该仓位分配的保证金范围内。

- 但同时,单一仓位的强平风险也较高。

这种模式适合:

- 进行高风险、高回报的交易策略。

- 新手测试特定的交易策略。

- 进行短期的投机性操作。

| 特性 | 全仓保证金 | 逐仓保证金 |

|---|---|---|

| 担保范围 | 使用账户全部余额作为共同保证金池 | 仅动用为该仓位分配的特定保证金 |

| 平仓风险 | 较低(共享保证金缓冲亏损) | 较高(单一仓位独立计算) |

| 损失上限 | 可能损失全部账户资金 | 仅损失该仓位分配的保证金 |

那么,如何选择呢?

- 如果你是经验丰富的交易者,或者需要进行多仓位对冲,可以选择全仓模式。

- 如果你是新手,或者想尝试高风险策略,可以选择逐仓模式,将潜在亏损控制在一定范围内。

比特币杠杆交易实例解析

假设你预计比特币会从5万美元上涨到5.1万美元(+2%),于是你决定使用杠杆交易。

你的仓位设置如下:

- 保证金:300个稳定币

- 杠杆:33倍

- 仓位价值:10000个稳定币

可能的结果:

- 如果比特币真的涨到了5.1万美元,你将盈利200个稳定币(66%的回报)。

- 如果比特币跌到了49250美元,你将亏损150个稳定币(50%的保证金)。

需要注意的是,在33倍杠杆下,只需要1.5%的价格反向波动就可能触发平仓。

永续合约资金费率的重要性

资金费率是永续合约用来维持价格与现货市场同步的核心机制。它每8小时在多头和空头之间进行资金结算。

| 持仓方向 | 资金流向 | 对保证金的影响 |

|---|---|---|

| 做多(买入) | 支付费用 | 保证金余额减少 → 提高强平风险 |

| 做空(卖出) | 收取费用 | 保证金余额增加 → 缓冲风险 |

举个例子:

如果你持有价值10000个稳定币的比特币合约仓位,资金费率为0.01%(每8小时),那么:

- 你每天的成本是:0.03% x 10000 = 3个稳定币

- 你每月的累计成本是:90个稳定币(占3000个稳定币保证金的3%)

一般来说,正的资金费率(多头付费)通常意味着市场看涨情绪浓厚;而负的资金费率则意味着做空可能获得被动收益。

杠杆交易的三大致命风险

- 市场波动性风险:比特币单日波动幅度可能超过10%,在50倍杠杆下,2%的波动就可能导致爆仓。

- 过度杠杆风险:杠杆倍数越高,触发强平所需的价格波动就越小,风险等级也就越高。

- 交易对手风险:中心化交易所可能跑路或遭受黑客攻击。

专业级的风险管理策略

为了更好地控制风险,你可以建立一个三层防护体系:

- 仓位控制:单一交易的风险不要超过总资金的5%。

- 止损工具:使用市价止损或限价止损来控制潜在亏损。

- 投资组合分散:将资金分散投资于不同的加密货币。

杠杆交易的法律规范

在美国,杠杆交易受到严格的监管。零售交易者需要通过FCM(期货佣金商)进行合规交易,平台需要提供风险披露声明和投资者适当性评估。

杠杆交易常见问题

Q1:会亏损超过初始保证金吗?

在正常市场条件下,你的损失只会限制在保证金范围内。但在极端波动的情况下,可能会出现“穿仓”(负余额),部分交易所可能会追讨债务。

Q2:如何计算强制平仓价格?

做多公式:强平价 = 开仓价 / [1 + (杠杆倍数 x (1 - 维持保证金率))]

Q3:保证金不足时会发生什么?

交易所会发出追加保证金通知(Margin Call)。如果你没有及时补足保证金,系统会按照亏损比例部分平仓,极端情况下可能会全部平仓。

总而言之,杠杆交易是一把双刃剑,它既能放大你的收益,也能放大你的亏损。在使用杠杆交易之前,一定要充分了解其风险,并制定合理的风险管理策略。记住,控制风险永远是第一位的!