更新时间:2025-09-06 00:06:00 编辑:丁丁小编

来源:点击查看

简介

Hashflow:下一代去中心化交易所,革新 DeFi 交易体验

在快速发展的去中心化金融 (DeFi) 世界中,去中心化交易所 (DEX) 的架构创新一直是焦点。虽然自动做市商 (AMM) 模型让大众更容易接触到去中心化交易,但它也带来了一些固有的挑战,例如滑点、无常损失和容易受到最大可提取价值 (MEV) 的攻击。为了解决这些问题,新一代协议应运而生。其中之一就是 Hashflow,一个采用请求报价 (RFQ) 模型的去中心化交易所,旨在克服传统 AMM 的限制。

Hashflow 将交易者与做市商直接连接,提供稳定且有保障的报价,旨在通过最大限度地减少滑点并保护用户免受抢先交易的影响,从而提供更高效、更安全的交易体验。本文将全面分析 Hashflow 协议、其代币 HFT、其底层技术以及它在竞争激烈的 DeFi 生态系统中的地位。

速览 Hashflow

- 股票代码: HFT

- 链: 以太坊

- 合约地址(以太坊): 0xb3999F658C0391d94A37f7FF328F3feC942BcADC

- 流通量: 约 5.81 亿 HFT

- 总供应量: 9.9775 亿 HFT

- 主要用途: 治理、质押和参与 Hashverse DAO

什么是 Hashflow?

要理解 Hashflow 的价值,首先需要了解它诞生的背景。大多数中心化交易所都采用自动做市商 (AMM) 模型。AMM 依赖于链上流动性,其中价格根据池中资产的比例通过算法确定。虽然这种模型能够有效地实现无需许可的交易,但它也存在一些明显的缺点,尤其是对于大额交易者来说。这些缺点包括:

- 滑点: 交易的执行价格可能与报价有很大差异,尤其是对影响流动性池中资产比例的大额订单。

- MEV(最大可提取价值): 由于所有交易在确认之前都会广播到公共内存池,复杂的机器人可以识别大额交易并首先执行自己的订单,从而从价格影响中盈利,这种行为称为抢先交易。

简单来说,Hashflow 是一个去中心化交易所,旨在通过用请求报价 (RFQ) 模型取代 AMM 模型来缓解这些问题。在这个系统中,用户的交易请求不是与被动流动性池交互,而是发送到专业做市商 (PMM) 网络。这些 PMM 相互竞争,为交易提供最优价格。用户收到一个经过加密签名、有保证的报价,且不会出现滑点。

由于定价过程在链下进行,因此在公共内存池中不可见,从而提供了强大的 MEV 攻击防护。交易的最终结算在链上执行,从而保留了去中心化带来的安全性和自主托管优势。通过集成 PMM,Hashflow 旨在为 DeFi 领域带来机构级流动性和定价效率,让所有用户都能获得零滑点的深度流动性。

HFT 代币:数量、分配与价值

加密项目的经济设计由其代币经济学定义,而 Hashflow 的 HFT 代币的结构具有去中心化和长期可持续性的特定目标。

HFT 的总供应量固定为 10 亿枚,于项目创始时铸造。这一固定上限确保了代币不会出现通货膨胀,因此不会创建新的 HFT。然而,流通供应量会根据预先确定的归属计划随时间推移而增加。这种逐步释放的方式旨在协调团队、投资者和社区成员的长期激励机制。

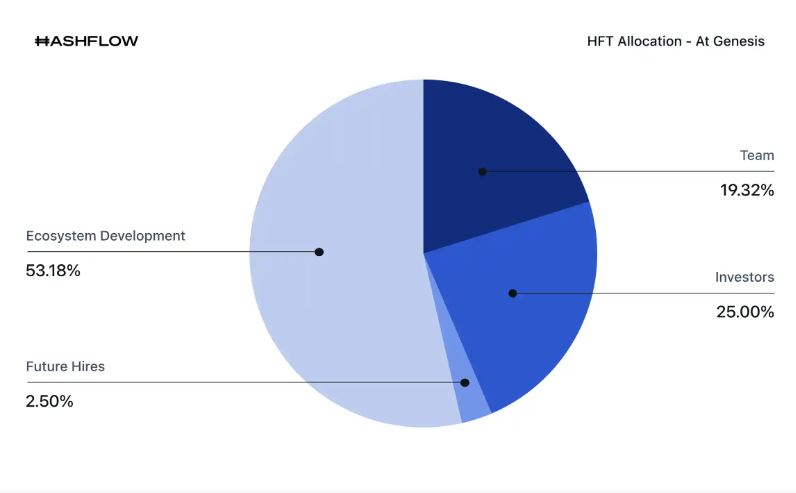

初始分配的 10 亿 HFT 代币将分配给关键利益相关者,以构建一个平衡且稳健的生态系统。这种分配的理念是确保社区和生态系统合作伙伴持有大部分供应,从而分散对协议的控制权。

以下是 HFT 创始供应的详细分类:

生态系统发展(53.18% 或 531,800,000 HFT): 这是最大的一笔分配,用于促进协议发展。它被细分用于支持各种计划:

- 18.54% 给生态系统合作伙伴

- 13.08% 用于社区奖励(包括 NFT 和交易所分配)

- 指定做市商贷款利率为 7.50%,用于引导流动性

- 6.20% 给早期整合合作伙伴

- 3.35% 用于未来社区奖励

- 2.52% 给供应商和早期服务提供商

- 1.00% 捐给社区财政

- Hashverse 奖励 1.00%

早期投资者(25% 或 250,000,000 HFT): 分配给为项目发展提供种子和 A 轮资金的风投机构。

核心团队(19.32% 或 193,200,000 HFT): 保留给创始团队以及设计和构建 Hashflow 协议的员工。

未来雇用(2.5% 或 25,000,000 HFT): 用于吸引和留住顶尖人才,以促进未来发展。

核心团队和早期投资者的分配均受多年期归属计划的约束,以确保对项目成功的长期投入,并防止早期阶段出现大规模抛售。这种结构化的分配模型旨在支持协议的逐步去中心化,同时为其持续发展和应用提供必要的资源。

HFT 的作用:代币的实用性

实用型代币的价值源于其在生态系统中的作用。HFT 代币服务于一个特定且关键的用途:它是 Hashflow 协议及其游戏化治理平台 Hashverse 的治理代币。

HFT 的主要用例是通过投票托管 (ve) 代币模型进行治理。该模型旨在奖励长期承诺,并使代币持有者的利益与协议的健康状况保持一致。

HFT 的实用功能如下:

治理: Hashflow 的治理并非基于简单的代币持有,而是积极地质押代币。用户锁定其 HFT 代币即可获得 veHFT(投票托管 HFT)。用户获得的 veHFT 数量取决于两个因素:质押的 HFT 数量和锁定期的长短。锁定期越长,用户获得的投票权比例就越大。该系统确保协议中拥有最大长期权益的用户能够对协议的未来拥有最大的影响力。

协议管理: 通过 veHFT 模型,质押者有权对关键协议参数和战略决策进行投票。这包括以下方面的提案:

- 协议费用和收入分享机制。

- 从社区财政库中调配资金。

- 未来的发展路线图和营销计划。

- 新资产或做市商的整合。

Hashverse: Hashflow 实现了一个游戏化的 DAO 界面,名为 Hashverse。通过质押高频交易 (HFT),用户可以访问该平台,参与治理、完成任务并获得奖励。这种方法旨在提高用户对 DAO 的参与度和参与度,从而解决许多 DeFi 项目中常见的投票者冷漠问题。

本质上,HFT 是实现 Hashflow 协议社区所有权的工具。它提供了去中心化决策机制,确保平台按照最忠实用户的集体意愿发展。

HFT 与 Uniswap:DEX 模型对比

为了更好地理解 Hashflow 的市场地位,不妨将其与领先的基于 AMM 的去中心化交易所 Uniswap 进行比较。虽然两者都支持链上交易,但它们的底层技术和权衡取舍却截然不同。

| 特征 | Hashflow (HFT)