更新时间:2025-08-02 22:30:01 编辑:丁丁小编

来源:点击查看

简介

DeFi 世界一周观察:引擎重构、阵营选择与老树新花

最近一周,DeFi 领域可谓是热闹非凡,各种新动向、新思考层出不穷。从以太坊底层技术的革新讨论,到各路 DeFi 协议的积极探索,都预示着这个行业正在经历一场深刻的变革。

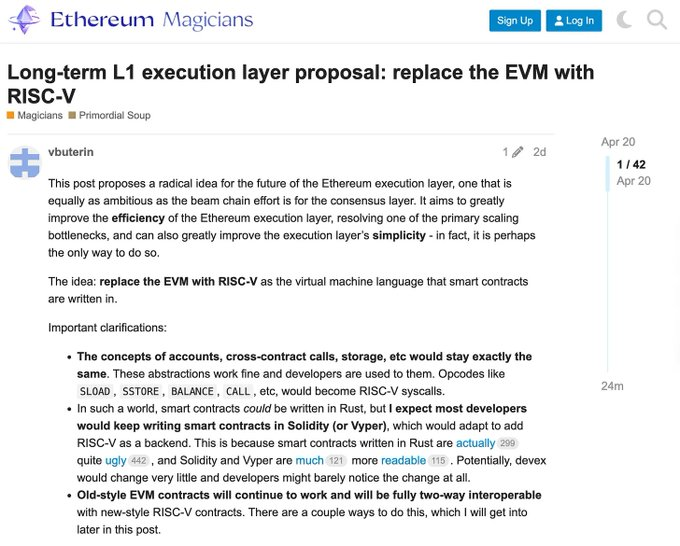

1/ 以太坊引擎重构:RISC-V 能否替代 EVM?

V 神(Vitalik Buterin)最近提出了一个大胆的设想:用 RISC-V 架构替代现有的 EVM(以太坊虚拟机),作为以太坊的长期执行层。这就像给汽车换了个更强劲的发动机,目的是提升效率,应对未来可能出现的巨量计算需求,并突破 EVM 框架下的性能瓶颈。

这次更改只涉及底层执行引擎,不会改变以太坊的账户模型、合约调用方式等。用户和开发者在使用以太坊时,仍然可以像往常一样与智能合约交互。

简单来说,V 神认为,从长远来看,以太坊执行层可能会面临难以验证或需要特殊硬件才能运行的问题(巨大的计算资源消耗),从而限制了扩容能力。而 RISC-V 则是一种通用的、高效的计算模型,拥有更成熟的硬件和软件生态,有望解决这个问题。当然,这还只是讨论阶段,真正落地可能需要数年时间。

2/ Ethena 的选择:为何青睐 Arbitrum 阵营?

稳定币项目 Ethena 选择在 Arbitrum 阵营发链,这着实让人有些意外。毕竟,OP Superchain 拥有 Unichain、Base 等一众实力强劲的成员,而 Arbitrum 在阵营上相对较弱。

Arbitrum Orbit 和 OP Superchain 都是基于 L2 的扩展方案,但在设计上有所不同:

- Orbit 允许开发者创建专用的 Rollup 或 AnyTrust 链,可以直接锚定到以太坊作为 L2,也可以锚定到 Arbitrum 作为 L3。

- OP Superchain 的愿景是由多条并行 L2 组成的网络,这些 L2(称为 OP Chains)都建立在共享的 OP Stack 标准代码库上。

简单来说,Orbit 更像是纵向扩容,Superchain 则是横向扩容。两者在模块化和灵活性上的观点有所不同。Orbit 提倡开放性,例如 Orbit 链的数据可用性 (DA) 可以选择直接将数据发布在以太坊(Rollup 方式),由数据可用性委员会 (DAC) 维护数据(AnyTrust 方式),也可以集成到 Celestia 等外部数据可用性网络。Superchain 则侧重于提供与以太坊等价的 EVM 执行环境,强调与以太坊的一致性和多链标准化,模块化改动需谨慎进行。

3/ Unichain 流动性挖矿:老矿工的自留地?

Unichain 的流动性挖矿收益还算可观,但需要自己控制区间。全区间挖矿收益较低。相对于上个版本的流动性挖矿,门槛和难度都提高了,新人对此的热情不高,玩 meme 的人也不会玩。目前的受众群体主要是老矿工。对于老矿工来说,没有新人抢收益也很不错。靠这个让 DeFi 出圈有点困难。

4/ Ripple 稳定币 RLUSD:进军主流 DeFi 协议

Ripple 的稳定币 RLUSD 已经进入主流 DeFi 协议:

- Aave 已将 RLUSD 添加到 V3。

- Curve Pool 已部署 53M 流动性。

稳定币在今年真是火爆,似乎每个周期这个赛道都有一席之地。总能找到角度,不合规的时候算法稳定币表演,合规环境好的时候大哥们也纷纷下场。

5/ Optimism 推出 SuperStacks 活动:为 Superchain 互操作性预热

Optimism 推出 SuperStacks 活动,为即将推出的 Superchain 互操作性功能做准备:

- 活动时间:2025 年 4 月 16 日至 6 月 30 日。

- 活动内容:鼓励用户在 Superchain 上参与 DeFi,赚取 XP。

- 协议也可以叠加自己的激励措施。

- OP 官方表示不会空投,只是社会实验。

关注 Superchain 的话可以参与一下,比如去 Unichain 挖矿同时也能得 XP。不建议刻意去刷,Superchain 的互操作性一直是我在关注的,等待正式上线后会带来什么变化。

6/ BalancerV3 上线 Avalanche:老 DeFi 的艰难求生

BalancerV3 上线 Avalanche,伴随 $AVAX 激励。奖励还算可以,但容量一般。BAL 之前被交易所下架,但协议还是在积极做事,包括与生态的合作,更新迭代。这路老 DeFi 没像 Uniswap、Aave 这样做到龙头,又没有新 DeFi 的发币红利,生存得很艰难,只能寄希望于链上大爆发。

7/ Circle 推出 CPN 网络:瞄准全球支付市场

Circle 推出 CPN 网络,旨在通过稳定结算货币及其他支付稳定结算货币来协调全球支付。这一网络的设计旨在克服稳定结算货币在主流支付中面临的基础设施障碍,如合规要求不明确、技术复杂性以及数字现金的安全存储问题。

首先解决的是跨境支付问题,替代传统慢且费用高的支付环境,这个赛道好像以前知道的就是Ripple,但也不是很熟悉,同时提供了可编程性,总之是好事,带动区块链的普及。如果每个国家都有链上稳定结算货币,则局面又不一样了,实际上也是在推动更多国家发行合规稳定结算货币。

8/ "Bridge" war:跨链桥的竞争与思考

- GMX 选择 LayerZero 作为多链扩展计划的信息传递桥梁。

- 一家投资机构购买了价值 55M LayerZero 代币,锁定三年。

- Wormhole 发布未来规划路线图。

一些思考:

这个赛道非常刚需,但也非常拥挤。从赚钱的层面大部分是依靠手续费,这个点上也是会越来越卷的。对用户来说是好事,因为费用会卷的比较便宜。从协议集成层面需要考虑的则是稳定性和安全性。

这些巨无霸们都是超级高估值,经济模型上来说很难设计,这个角度来看这种业务还是适合单独开一条链来做,或者模仿这种机制套入 PoS 链的代币模型。

9/ Spark(MakerDAO) 向 Maple 部署了 50M 资金:DeFi 拥抱现实?

需要关注的是,这是 Spark 首次在非美国国债领域进行资金部署,但有一个限额是 1 亿美金。

Maple 是谁?

Maple 专注于连接链上和链下提供无抵押借贷,主要产品包括主平台 Maple Finance 和衍生平台 Syrup:

- Maple 的客户双方都是面对合格投资人和机构。

- Syrup 的客户则是通过 SyrupUSDC 来扩展链上用户存款。

Maple 中有一个关键角色:

资金池代表(Pool Delegates):资金池代表通常是信誉良好的机构或交易公司,负责管理贷款池。他们是 Maple 生态系统中的核心管理者,职责包括:

- 对借款人进行信用评估,决定是否批准贷款。

- 设定贷款条款(如利率、期限等)。

- 监督贷款的执行和还款情况。

- 如果借款人违约,负责追偿资产。

明显可以看到协议运行的关键,基本取决于 Pool Delegates。

Maple 是个老项目,上个周期并不讨喜,主要是因为其的业务模式是吸收链上存款,然后通过中心化的方式无抵押的给链下客户放贷,这个理念在以前是不太容易被接纳的。但这个周期因为合规环境变化、用户思维变化,逐渐被接纳,但个人感觉 USDS 选择 Maple 部署资金仍然是一个较高风险的动作。