更新时间:2025-07-26 18:24:00 编辑:丁丁小编

来源:点击查看

简介

币安 ACT 暴跌事件复盘:谁在背后操纵?

4 月 1 日,币安 ACT 价格出现断崖式下跌,30 分钟内暴跌超过 49%。币安初步调查显示,三位 VIP 用户在短时间内交叉抛售了约 51.4 万 USDT 的代币,同时另一位非 VIP 用户从其他平台转入并抛售了约 54 万 USDT 的 ACT,共同导致了价格暴跌。部分用户的期货合约被强制平仓,进而波及其他代币。目前,尚未发现单一账户存在大额获利的情况,币安也未主动减仓任何用户的仓位。

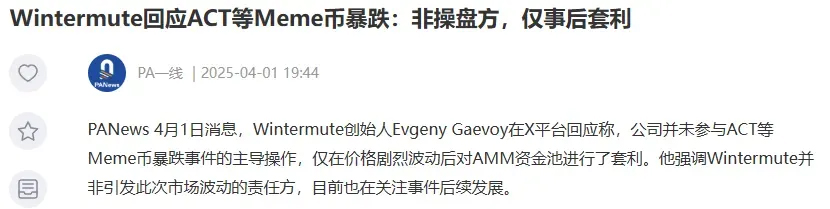

个人认为,这次事件并非币安或 Wintermute 刻意操纵价格砸盘,而是存在未知用户的异常持仓。在风控逐渐收紧后,这些用户提前 "点火",导致币安的保险基金余额实际损失了 200 万。

风控调整频率异常

通常来说,合约的风险限额应根据交易量、深度等数据来推导。一个合约的风险限额必须与其交易表现相符,否则当合约未平仓位 (OI) 很大时,指数价格和标记价格很容易受到现货市场的操纵,甚至可能发生定点爆仓。

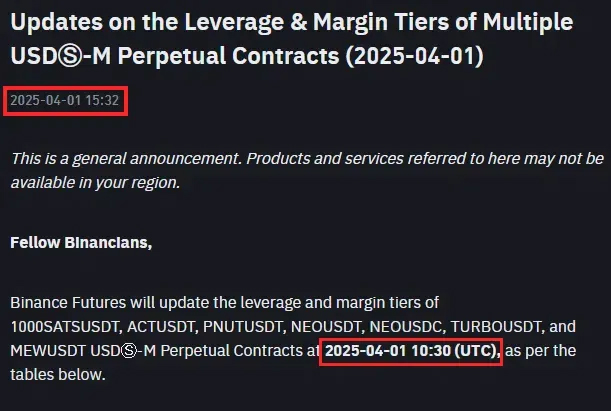

然而,币安从 3 月底开始就陆续调整了三次 ACT 合约的风险限额:

- 3/28 将最大杠杆从 25 倍下调到 10 倍。

- 3/31 将最大持仓从 900 万下调到 450 万。

- 4/01 将最大持仓从 450 万下调到 350 万。

对于风控而言,这种调整频率并不正常。大多数调整都是一步到位的,可以直接在 3/28 将最大杠杆和最大持仓一步到位地调整到位。在这四天里,ACT 合约的交易量、深度等数据没有明显变化,但交易风控却需要逐步修改规则。如果这不是一个 "实习生失误",更像是交易风控发现这个合约上有 "异常用户" 的存在,并利用风控规则引导 "异常用户" 解除危险。

除了公告内容外,查看 ACT 的保险基金也会发现交易风控层面做了进一步操作——ACT 的保险基金在 3/28 后由共享池变为 500 万的单独仓位。

合约保险基金是合约能够维持正常交易的基建之一。简单来说,由交易所先行充值一部分资金作为底仓作为保险基金:

- 当用户强平发生穿仓时(实际清算价劣于破产价格)就会发生亏损,即所谓用户爆仓反而欠交易所钱的情况,但这部分欠款并不用用户支付,而是由交易所的保险基金消化亏损。

- 反之,当用户强平未发生穿仓有些许盈余时,这部分盈余会转入保险基金以供未来的穿仓消耗。

- 极端情况下,若连保险基金也发生快速亏损甚至归零,用户仓位就会进入 ADL 机制互相成交。

所以,结论已经很明显:有一个未认证且未建联的用户(或者建联了但不听话?),在 ACT 上积累了很大的合约仓位,并且随着行情变差深度变浅,该用户平仓的话会有穿仓风险让保险基金亏钱,进而影响到全体 ACT 用户的体验。为了避免这个 "异常持仓" 未来可能对市场造成操纵,交易风控在短期内进行了一系列 "引导式操作"。

如何定义 "异常用户" 或 "异常持仓"?

以下是基于公开信息的逻辑判断:

- 这个用户不是币安合约的主做市商

如果是币安内部做市商,可以慢慢自行减仓,不需要短期内频繁对外公示并修改风控规则。

- 这个用户不是 ACT 邀请的流动性做市商

如果是第三方做市商比如 Wintermute,一般交易所在调整最大持仓前会一对一同步 TOP 持仓用户,而不是现在这种紧急平仓的情况——公告 15:32 发的,风险限额 18:30 生效,下跌在 18:32。正常的做市商会在 15:32~18:30 之间主动减仓。

一般情况下,交易风控发现这种异常持仓会尽量避免对投资者产生明显影响,所以才会分批调整。打个比方:

ABC 现货交易量仅 200 万,±50% 深度仅 100 万,行情好时合约需求旺盛所以提供了最大持仓 1 亿,这期间有一个用户默默积累了 8000 万的合约仓位。当行情变差深度变浅时,为了降低风险和减少对市场的影响,肯定是分步调整最大持仓:第一次从 1 亿下降至 8000 万,第二次从 8000 万下降至 6000 万,第三次从 5000 万下降至 4000 万,第四次从 4000 万下降至 1000 万,以此类推引导 "异常用户" 逐步平仓。

如果直接从 1 亿降低至 1000 万,用户在第一次调整就会砸盘。

可能动机

- 第一种可能——小市值现货控制合约标记价格

类似 Hyperliquid&JELLYJELLY,现货深度浅,合约积累了高 OI,可能是类似于 Hyperliquid 上 JELLY 合约的那种攻击保险基金的交易策略。另外一个盈利仓位可能开在了其他交易所。

当然,也可能完全是偶然。不过考虑到 Hyperliquid Vaults 已经被频繁攻击了,个人觉得可能不是偶然,而是有团队在尝试控盘深度差的小市值合约。被币安发现后提前用风控规则引导 "挤泡沫"。

这种策略此前已经写过很多次,就不赘述了。但这种交易策略的典型特征是:①小市值,控盘的 USDT 资金有限;②控盘时间会维持负资金费率

不知该 "异常用户" 是否是打算做这种交易策略,但鉴于在风控规则 "挤泡沫" 之前,盘口上并没有看到以上特征,也就有了第二种可能性。

- 第二种可能——幌骗 (Spoofing)&点火 (Ignition)

ACT 并非此前我们常见的小市值合约案例——实际上 ACT 在下跌前是一个 2 亿且充分流通的中等市值合约,想要操控这样规模的现货盘口需要的资金体量远比此前 1000 万级别的小市值合约要大。

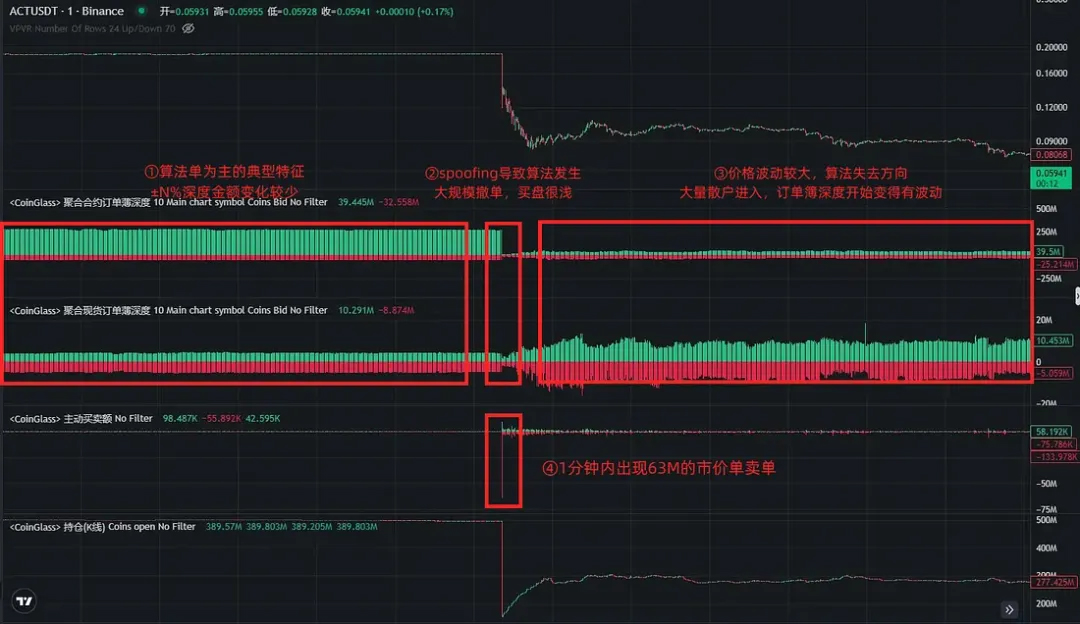

结合当时的现货&合约盘口数据,也可能是 "异常用户" 一直在现货和合约两个盘口积累筹码,遇到风控收紧临时提前进行了幌骗 (spoofing) + 动量点火 (ignition) 策略:

- 幌骗 (Spoofing):

这个在合约系列第 2 篇有讲过,幌骗 (spoofing) 是指大额订单频繁挂撤单以诱导其他参与者的行为。

由于现代金融交易量大多是流动性做市商和专业用户的算法策略完成的,所以 "算法" 反而成了市场交易量和挂单的主要贡献者。虽然算法与算法之间各家有独家秘诀,但选择的因子有很大的类似之处,比如 "盘口±N% 的深度差值" "成交量较前 N 日平均水平放大 5 倍" 等盘口、成交量因子。

当市场上散户参与度较低,交易量大部分由 "算法" 进行时,巨鲸可以通过刻意在盘口调教 "算法" 使其变成自己的 "羊群",而自己成为 "牧羊人"——比如,频繁挂大额空单使得买盘部分撤单,然后小额市价单在深度较差时引发下跌,算法跟随操作,自己再随后撤回空单在低位开多单,以此完成自己低位建仓的目的。

spoofing 听起来很玄乎,但这是确确实实存在于金融市场且有过多起处罚案例的,有兴趣可以查看:2016 年的 Michael Coscia 案,因 spoofing 被判 3 年:

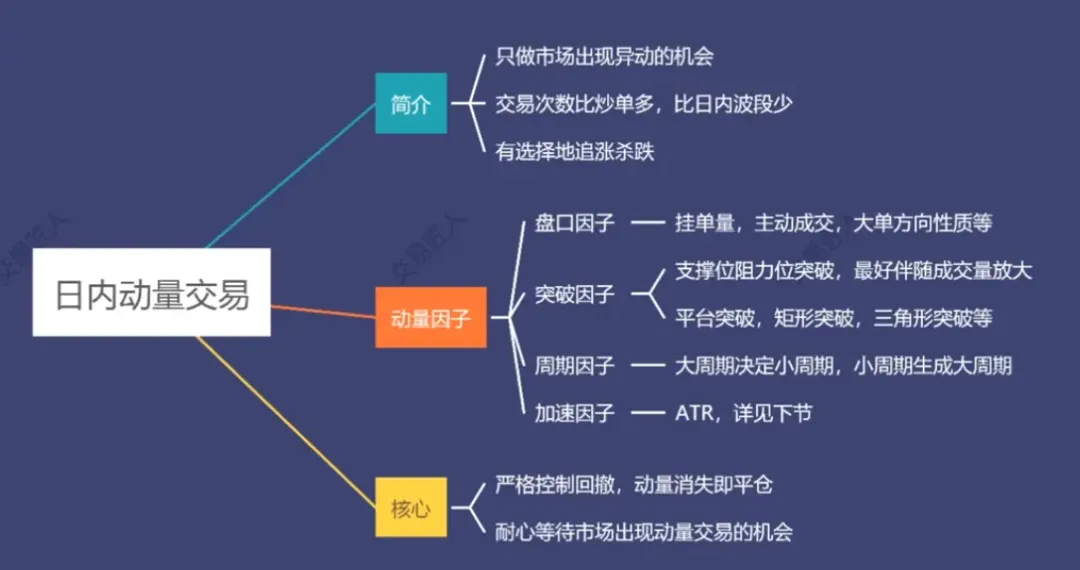

- 动量点火交易 (Ignition)

一般常见于商品期货市场中,K 线均线粘合来到关键位置的交易品种。一方面说明多空均衡,另一方面也说明深度较差背景下没有任何一方有突破实力。当该交易品种热度下降、深度变浅来到关键位置时,常会有交易员刻意进行攻击,结合新闻在深度差的时间点用市价单攻击关键位置形成突破,散户会因为新闻跟着做空,部分算法也会因为 spoofing 或者因子变化也改变原来的交易方向。

ACT 实际上在 3/2 到 4/2 之间几乎都在 0.18±0.02 的狭窄区间内交易,4H 级别 K 线均线已经粘合,处于关键位置——接下去就是等待放量突破,无论是突破向上或者突破向下都会形成较强趋势。

回顾当时,ACT 从 18:32 币安的现货盘口产生了 100 万的市价单卖单,合约盘口产生了 6300 万的市价单卖单,都远大于近期交易日的正常市价单 Taker 金额。而现货订单簿和合约订单簿的深度也在 18:32 发生了较大改变,虽然我们不能得知每一家算法具体是什么样,但是 "异常用户" 的这一笔市价单卖单确实让原本的算法挂单集体发生了撤单行为,对比 18:32 前后我们能看到深度结构发生了明显变化(此处为了剔除价格变化对深度的影响,选择了币本位深度)。

异常的市价单卖单和撤销的算法挂单,使得价格下跌非常丝滑,散户也结合新闻加入了做空的行列。

常见处理办法

基于以上信息,个人认为不是币安或者 Wintermute 刻意砸盘,18:32 的市价单卖单引发了价格下跌 40%,40% 价差 /min 是肯定强平结算会穿仓的,这个砸盘是亏本生意会导致保险基金和流动性做市商亏损,所以他们各自都没有动机去做这件事。

实际上从保险基金数据可以得知,4 月 1 日币安在 ACT 的保险基金上减少了 200 万的余额(穿仓所致)。

- 现货:持币大户的单笔 taker<对手盘 N% 深度,多余的数量无法成交,以防 taker 砸盘太快把合约标记价格带崩了,或者引导至 OTC 交易;

- 合约:根据现货深度和合约交易量,对合约风险限额的精细化管理 — — "挤泡沫";

- Spoofing:对于持仓量很大的 "巨鲸",如果频繁挂撤单则需要限频,或者每笔挂单即使未成交也要收手续费以加重对其挂单恐吓市场的成本,当然最直接的就是引导至 OTC 交易。

又到了行情不好比拼交易风控实力的时刻了~以往熊市专业的攻击者经常会瞄准交易所保险基金和跨链桥托管资金进行攻击,哪家交易风控专业性强哪家才能存活下来!目前看来肯定是比 Hyperliquid 交易风控实力要好。